21 de mayo 2024

Autor:

LCPF Hans L. Schmal Jiménez

Experto en tecnologías fiscales del SAT

CEO & Co-founder

A partir de la publicación de las guías de llenado para el CFDI 3.3 y CFDI 4.0 se ha generado mucha incertidumbre por parte de los contribuyentes de la forma correcta de generar los CFDIs de Ingresos y de Egresos cuando existen anticipos dentro de las operaciones de las empresas ya que las imágenes publicadas en las guías de llenado, consideramos que traen algunos errores que ha provocado que no se generen de manera correcta y esto provoque duplicar tanto el IVA trasladado y acreditable como los ingresos acumulables en los pagos provisionales y definitivos de ISR e IVA.

El procedimiento para el caso de uso para la facturación de anticipos se encuentra en los apéndices 6 y 8 de la guía de llenado la cual puedes descargar en la siguiente liga:

http://omawww.sat.gob.mx/tramitesyservicios/Paginas/documentos/Anexo_20_Guia_de_llenado_CFDI.pdf

Con base en los apéndices 6 y 8 de la guía de llenado, tenemos dos opciones para el manejo de anticipos:

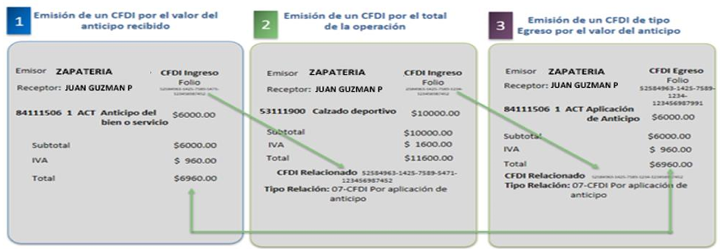

A. Facturación aplicando anticipo con CFDI de Egreso (nota de crédito).

1. Emisión de CFDI por el valor del anticipo recibido.

2. Emisión de CFDI por el total de la operación. El contribuyente al momento de concretar la operación debe emitir un CFDI tipo “I” (Ingreso) por el monto total de la operación.

3. Emisión de un CFDI tipo “Egreso”. Posteriormente a la emisión del CFDI por el total de la operación, el contribuyente de emitir un CFDI de tipo “Egreso” por el valor del anticipo aplicado y relacionado a la factura del total de la operación para que su saldo quede en 0.

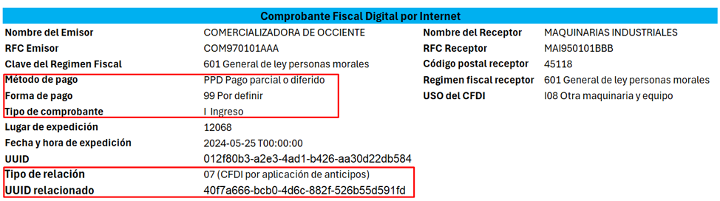

Te compartimos la imagen de la guía de llenado con algunas consideraciones como el tipo de relación “07” (CFDI por aplicación de anticipo) que podrás revisar a detalle en el apéndice 6 de la guía de llenado:

Ejemplo opción A:

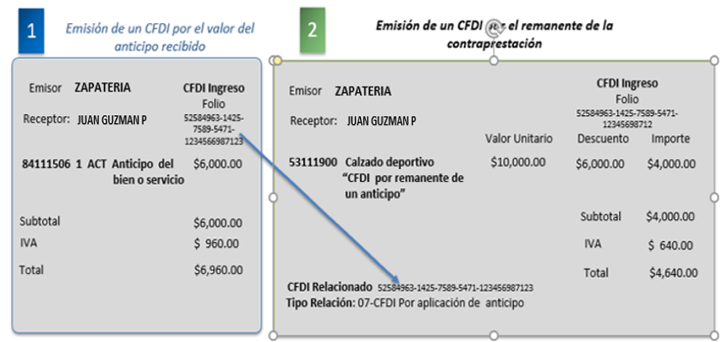

B. Facturación aplicando anticipo con remanente de la contraprestación.

1. Emisión de un CFDI por el valor del anticipo recibido

2. Emisión de un CFDI por el remanente de la contraprestación, relacionando el anticipo recibido. Esta opción se refiere a manejar como descuento el monto del anticipo recibido previamente.

Recuerda que también debes utilizar el tipo de relación “07” (CFDI por aplicación de anticipo) que también puedes revisar a detalle en el apéndice 6 de la guía de llenado:

Ejemplo opción B:

Estas dos opciones que publica el SAT en las guías de llenado, crean un poco de confusión y errores en los contribuyentes en la forma correcta de llenarlos, sobre todo en el método y forma de pago que debemos utilizar para que tanto los ingresos acumulados como el IVA trasladado o acreditado no se dupliquen.

A continuación de compartimos un ejemplo con nuestra recomendación para evitar duplicidad en el IVA y la forma correcta de reportar el ingreso acumulado duplicado dentro del pago provisional o definitivo del mes.

Planteamiento:

La empresa “Comercializadora de Occidente SA de CV” con RFC COM970101AAA el 22 de abril de 2024 recibe un anticipo de $50,000 más IVA a tasa del 16% por una maquinaria por parte de su cliente “Maquinas industriales SA de CV”

El 25 de mayo de 2024 se concreta la operación y recibe el pago restante por otros $50,000 + IVA 16%. El monto total de la operación fue de $100,000 más IVA a tasa del 16% de IVA.

De acuerdo con el apéndice 6 opción A de la guía de llenado, mencionado anteriormente, deberíamos emitir los comprobantes conforme a lo siguiente:

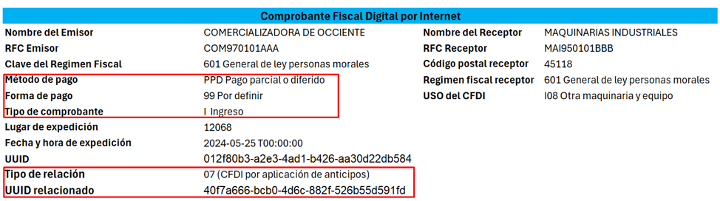

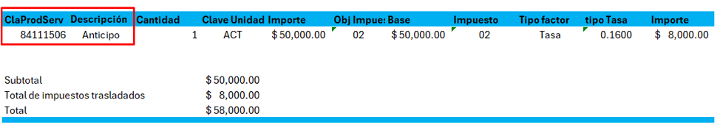

1. Emisión de un CFDI tipo “I” (Ingreso) por el valor del anticipo recibido.

2. Emisión de un CFDI tipo “I” (Ingreso) por el valor total de la operación.

3. Emisión de un CFDI tipo “E” (Egreso) por el valor del anticipo.

Vamos a detallar cada uno de estos pasos.

1. Emisión de un CFDI tipo “I” (Ingreso) por el valor del anticipo recibido.

La acumulación de impuestos durante el mes de abril quedaría como sigue:

Ingresos: $50,000.00

Base IVA 16%: $50,000.00

IVA 16%: $8,000.00

2. Emisión de un CFDI tipo “I” (Ingreso) por el valor total de la operación y CFDI de pago por pago del saldo restante durante el mes de mayo:

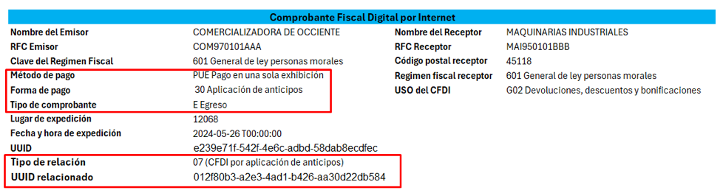

En esta factura del total de la operación es muy importante elegir el tipo de relación “07” y el UUID relacionado, ya que es la única forma que el SAT puede rastrear que se trata de un anticipo para poder disminuir el ingreso del pago provisional del mes de mayo. También es muy común que se cometa el error de elegir en método de pago la clave PUE (Pago en una sola exhibición) cuando ya se había recibido un anticipo por el total de la operación y de esta factura únicamente se pagarán los $58,000.00 restantes con IVA al 16% incluido por lo que nuestra recomendación es elegir el método de pago PPD (Pago parcial o diferido) para que no se traslade el IVA completo del total de la operación, sino solamente el IVA del pago restante de $58,000.00 al momento de emitir el CFDI de pagos.

La acumulación de impuestos durante el mes de mayo por esta operación quedaría como sigue:

Ingresos: $50,000.00

Base IVA 16%: $0.00

IVA 16%: $0.00

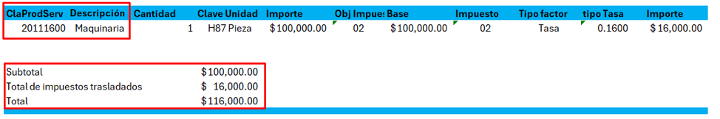

Durante el mes de mayo el SAT acumulará el total de ingresos de $100,000.00 en el pago provisional, recordemos que al ser anticipo podemos indicar en el pago provisional que tenemos ingresos por disminuir, y capturar el importe a disminuir de $50,000.00 para restar este monto de los ingresos:

En el caso del IVA 16% al ser una factura PPD no se considera en el cálculo del IVA, hasta el momento de emitir el CFDI de pagos por los $58,000.00 restantes que sería el siguiente paso:

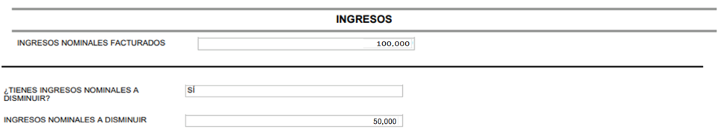

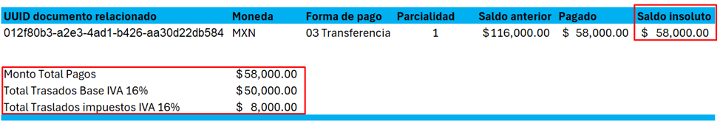

2.1 Emisión del CFDI de pagos por el pago restante:

Generamos el CFDI de pagos por el segundo pago recibido por $58,000.00 y queda un saldo de la factura por la misma cantidad, la cual se saldará con el CFDI de egreso que sería el siguiente paso.

La acumulación de impuestos durante el mes de mayo por esta operación quedaría como sigue:

Ingresos: $0.00

Base IVA 16%: $50,000.00

IVA 16%: $8,000.00

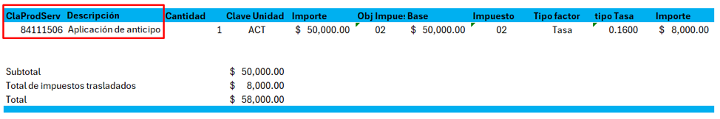

3. Emisión de un CFDI tipo “E” (Egreso) por el valor del anticipo.

Es muy importante al emitir el CFDI de egresos, relacionarla con la factura del total de operaciones, para que de esa forma la factura quede saldada. En esta operación no se acumula ningún ingreso ni se considera IVA al no existir flujo de efectivo.

Recomendaciones:

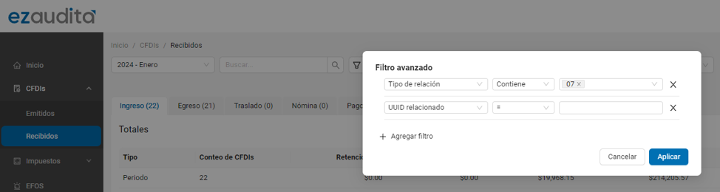

Es muy importante tomar en cuenta estas consideraciones, sobre todo en el tipo de relación “07” (CFDI por aplicación de anticipo) ya que es la principal forma donde el SAT podrá rastrear las operaciones de anticipos.

Recuerda que ezaudita® te permite llevar detectar fácilmente el tipo de relación de todos los CFDIs para que sea más fácil llevar este control:

Si aún no eres usuario de ezaudita®, te recomendamos probarlo por 10 días sin costo alguno, para tener un mejor control interno del manejo de los CFDIs y tener la visibilidad de que información tiene el SAT de tu empresa, automatizando y eficientizando la conciliación de los cálculos de IVA con los visores del SAT.

Lo puedes hacer entrando a la siguiente liga: