Autor:

LCPF Hans L. Schmal Jiménez

Experto en tecnologías fiscales del SAT

CEO & Co-founder

A partir de la declaración de impuestos de enero de 2024, el SAT empezó a precargar los importes de IVA trasladado e IVA acreditable dentro de los pagos provisionales y definitivos de IVA. En un blog anterior, explicábamos algunos de los principales cambios:

https://ezaudita.com/nuevo-calculo-del-iva-del-sat-prellenado-en-2024/.

Dentro de la información que muestra en el precargado de IVA, es la cantidad de CFDIs emitidos y recibidos tipo ingreso con método de pago “Pago en una sola exhibición” (PUE) así como los CFDI de pagos emitidos y recibidos junto con los importes y algunas consideraciones, sobre todo en los CFDIs recibidos, que afectan directamente al IVA acreditable.

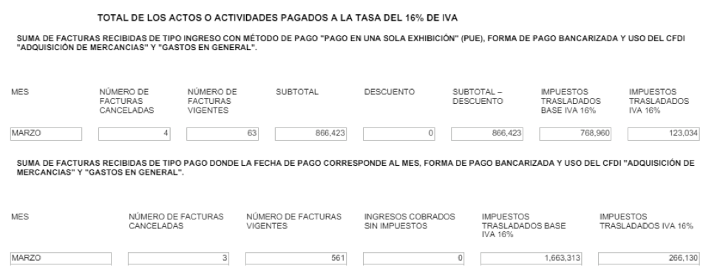

Para el caso de las facturas PUE y CFDIs de pagos recibidos que afectan al IVA acreditable, el SAT solamente está considerando aquellas que tengan forma de pago bancarizada y clave de uso de CFDI “Adquisición de mercancías” (G01) y “gastos en general” (G03) lo que ha provocado cierta confusión e incertidumbre, ya que el SAT muestra el resumen, pero no el detalle, de la cantidad de CFDIs junto con su importe como lo muestra el siguiente ejemplo:

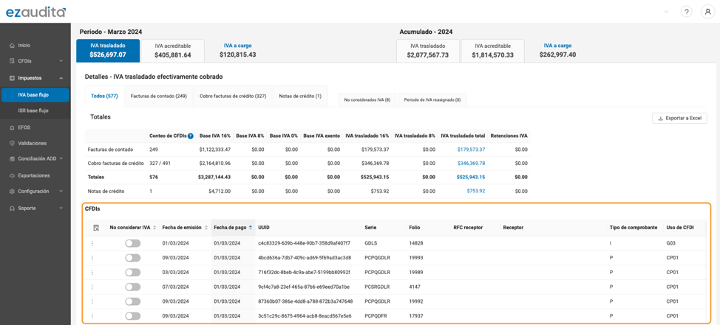

En distintos videos, hemos visto como ezaudita® permite conciliar de manera automática con el precargado y los visores de IVA del SAT, detallando cada uno de los CFDIs que afectan el cálculo tanto de IVA trasladado como acreditable, sin embargo, estas no son las principales causas de diferencias entre los datos del SAT y los que tienen los contadores y contadoras en sus hojas de trabajo.

Entonces, ¿Cuál es la principal causa de las diferencias en el IVA trasladado y acreditable

que tiene el SAT en sus visores?

Los CFDIs de pagos pendientes de emitir y recibir de las empresas son la principal causa de estas diferencias, ya que suele ser muy difícil tener implementados controles internos eficientes que permitan detectar si el área de cobranza ya emitió los CFDIs de pagos a aquellos clientes que nos pagaron facturas a crédito (PPD) o al área de tesorería o cuentas por pagar tener certeza si los proveedores emitieron los CFDIs de pagos de aquellas facturas que les pagamos a crédito.

El que no hayamos generado o recibido los CFDIs de pagos correspondientes a las facturas a crédito afecta directamente el cálculo de IVA tanto trasladado como acreditable ya que, cómo se muestra en la imagen de arriba, el cálculo también considera los importes e impuestos de este tipo de comprobantes.

En el caso de IVA trasladado, puede ser un poco menos grave el modificar los importes al no coincidir con mis hojas de trabajo, ya que aquellas jugarán en favor del SAT, el problema principal es para los CFDIs de pagos que no recibimos de proveedores, ya que de no contar con ellos, reportaríamos un IVA acreditable mayor al que tiene precargado el SAT y ese provocaría algún requerimiento o carta invitación en un corto plazo por parte de la autoridad, y en caso de la revisión, si aún no cuento con los CFDIs de pagos, el IVA no sería acreditable ya que es un requisito de acuerdo al artículo 29-A del código fiscal de la federación (CFF).

¿De quién es la responsabilidad de cerciorarse que tengamos todos los CFDIs de pagos emitidos y recibidos de aquellos cobros y pagos de facturas a crédito (PPD)?

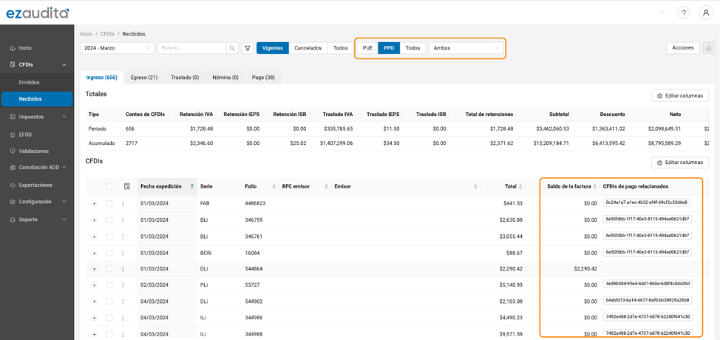

Desde que entró en vigor el CFDI de pagos en 2018, algunos contadores(as) y despachos contables dejaban la responsabilidad de la emisión y control de los CFDIs de pagos al área de cobranza, administrativa o tesorería, aunque realmente no tenían las herramientas suficientes para llevar este control. Los sistemas contables, de facturación o ERPs en México, no tienen la facilidad para ayudar con estos controles, por lo que a continuación te decimos como detectar automáticamente CFDIs de pagos pendientes de emitir y recibir de facturas a crédito con método de pago “pago parcial o diferido” (PPD) con ezaudita®:

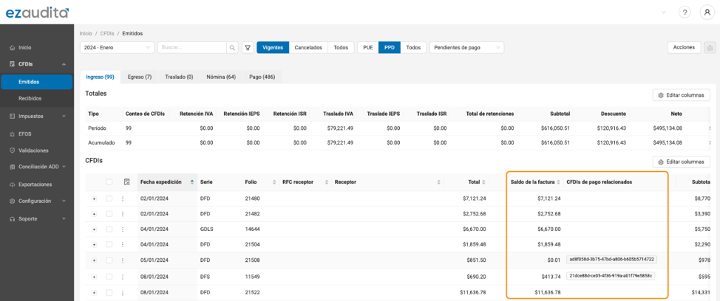

Como se muestra en la imagen anterior, puedes generar un filtro tanto en CFDIs de ingresos emitidos y recibidos y dar click en las las facturas PPD (pago parcial o diferido) el cual te mostrará una columna que se llama “Saldo de la factura” la cual es un dato que no viene en la factura pero nosotros calculamos utilizando la información de los CFDIs de pagos, en caso que una factura PPD ya tuviera un CFDI de pago relacionado que cubra el monto total de la factura, pondremos 0 en la columna y mostraremos el UUID del o de los CFDIs de pagos relacionados a dicha factura, y puedes crear un filtro solamente de aquellas facturas PPD que aún tengan saldo, la cuál te ayudará a detectar si hubiera CFDIs de pagos, que posiblemente ya están cobrados o pagados, pero que aún no tienen CFDI de pagos, provocando que los cálculos de IVA del SAT no coincidan con las hojas de trabajo provocando una discrepancia fiscal:

La recomendación que hacemos a nuestros usuarios y clientes, es revisar que no tengan CFDIs pendientes de emitir y recibir del ejercicio 2024, que es lo que ya precargó de IVA el SAT y ya presentamos en los pagos provisionales o definitivos de IVA, pero también de todo el ejercicio 2023, ya que esa información también se puede revisar dentro de los visores de IVA del SAT de personas morales.

Te compartimos la liga para entra al visor de IVA del SAT de personas morales:

https://www.sat.gob.mx/declaracion/30591/simulador-del-visor-de-facturas-emitidas-y-recibidas

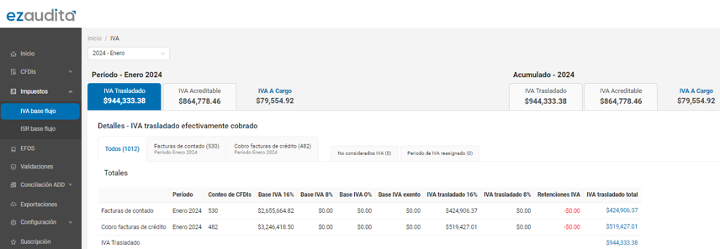

Además, ezaudita® te permite obtener el detalle del cálculo de IVA trasladado y acreditable por tipo de comprobante, ya sean facturas de contado con método de pago PUE (pago en una sola exhibición) y CFDIs de pagos considerando la fecha de pago como lo genera el SAT:

Incluso, ezaudita® permite detectar de manera automática si existieran CFDIs de pagos pendientes de emitir y recibir sin importar el sistema de facturación, sistema contable o ERP que maneje la empresa:

Recomendaciones:

Todos los contribuyentes y despachos contables deben brindar herramientas tecnológicas como ezaudita®, que les permitan llevar un mejor control de sus CFDIs para evitar algún contratiempo fiscal con la autoridad, ya que estamos sincronizados en tiempo real con los visores del SAT lo que nos permite dar certeza a los contribuyentes de conocer y conciliar fácilmente con la información que tiene la autoridad de tu empresa.

En próximas publicaciones, detallaremos más información referente a estos cambios del SAT, también puedes contactarnos para inscribirte a nuestros eventos gratuitos dónde conocerás más a fondo como automatizar estas revisiones con los visores del SAT a través de ezaudita®.

Si aún no eres usuario de ezaudita®, te recomendamos probarlo por 10 días sin costo alguno, para tener un mejor control interno del manejo de los CFDIs y tener la visibilidad de que información tiene el SAT de tu empresa, utilizando la misma fuente de información que ellos y evitando diferencias y discrepancias previo al envió de la declaración anual. Lo puedes hacer entrando a la siguiente liga y además obtendrás un 10% de descuento:

https://app.ezaudita.com/registro/plataformai