20 de mayo 2024

Autor:

LCPF Hans L. Schmal Jiménez

Experto en tecnologías fiscales del SAT

CEO & Co-founder

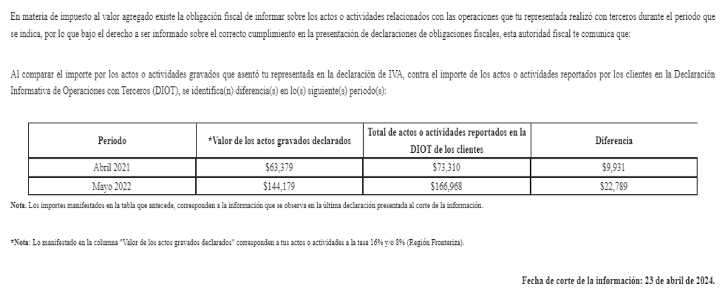

Durante el mes de mayo de 2024, el Servicio de Administración Tributaria (SAT), ha enviado requerimientos por correo electrónico a través de su programa de vigilancia profunda mediante la cual se le invita a los contribuyentes a aclarar o corregir supuestas diferencias entre el importe al valor de los actos gravados declarados y el total de los actos o actividades reportados en la Declaración Informativa de Operaciones con Terceros (DIOT) de los clientes reportados en ciertos periodos, principalmente en ejercicios anteriores al 2023 como lo muestra la siguiente imagen:

Estos requerimientos han generado mucha incertidumbre entre los contribuyentes, ya que resulta imposible el poder conocer la información declarada por nuestros clientes en dicha declaración, por lo que nuestra recomendación es primero verificar que la información de los actos o actividades gravados en el mes que nos está requiriendo el SAT, y en caso de tener certeza que la información está correcta, hay que responder al SAT para evitar que tengamos algunas consecuencias adicionales como la cancelación de los sellos.

Te compartimos una recomendación de nuestra parte del escrito que podrías utilizar para responder este tipo de requerimientos al SAT:

A. Mi representada es una sociedad jurídica constituida al amparo de las Leyes Mexicanas, cuya actividad principal consiste en actividad de la empresa.

B. Con fecha 09 de mayo de 2024, mi representada recibió por correo electrónico el comunicado por concepto de vigilancia profunda con número de folio número de folio, mediante la cual se le invita a aclarar o corregir supuestas diferencias entre el importe del valor de los actos gravados declarados y el total de los actos o actividades reportados en la Declaración Informativa de Operaciones con Terceros (DIOT) de los clientes en los periodos periodos observados de mi representada. Para mejor referencia a continuación se comparte la captura de pantalla de las supuestas diferencias plasmadas en el comunicado:

Captura de las diferencias observadas

C. Que el presente escrito tiene como finalidad la aclaración de estas supuestas diferencias con base a la siguiente explicación:

Manifiesto que mi representada declaró el valor de los actos o actividades gravados de manera correcta, atendiendo a que se consideraron en el momento en el que fueron efectivamente cobradas, lo anterior de conformidad con la ley del Impuesto al Valor Agregado y las disposiciones fiscales vigentes, cabe resaltar que se desconoce el motivo por el cual reportaron dichos importes en la DIOT.

Por lo anterior, amablemente solicito: Se tenga aclarada y atendida el comunicado de vigilancia profunda registrado con el número de folio número de folio…

La Declaración Informativa de Operaciones con Terceros (DIOT) inició su obligación para la mayoría de los contribuyentes a partir del 2007, como una forma por parte de la autoridad de poder tener un mejor control y certeza de los actos o actividades gravados para el impuesto al valor agregado (IVA) de los contribuyentes ya que anteriormente no tenía otra forma eficiente de llevar un control de los cobros y pagos de las operaciones de las empresas.

A partir de la entrada en vigor del CFDI de pagos 2.0 de manera obligatoria en abril de 2023, el SAT puede tener un control automático y muy eficiente para determinar si el IVA trasladado y acreditable de los contribuyentes, tanto así, que a partir del periodo de enero de 2024 ha empezado a precargar la información del IVA a cargo y acreditable en los pagos provisionales y definitivos de IVA como en su momento lo detallamos en un blog anterior que puedes leer en la siguiente liga:

https://ezaudita.com/nuevo-calculo-del-iva-del-sat-prellenado-en-2024/

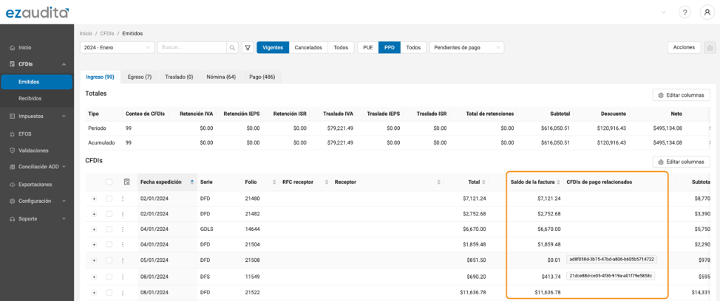

Recuerda que ezaudita® te permite obtener el detalle del cálculo de IVA trasladado y acreditable por tipo de comprobante, ya sean facturas de contado con método de pago PUE (pago en una sola exhibición) y CFDIs de pagos considerando la fecha de pago como lo genera el SAT:

Incluso, ezaudita® permite detectar de manera automática si existieran CFDIs de pagos pendientes de emitir y recibir sin importar el sistema de facturación, sistema contable o ERP que maneje la empresa:

Recomendaciones:

Todos los contribuyentes y despachos contables deben brindar herramientas tecnológicas como ezaudita®, que les permitan llevar un mejor control de sus CFDIs para evitar algún contratiempo fiscal con la autoridad, ya que estamos sincronizados en tiempo real con los visores del SAT lo que nos permite dar certeza a los contribuyentes de conocer y conciliar fácilmente con la información que tiene la autoridad de tu empresa.

Si aún no eres usuario de ezaudita®, te recomendamos probarlo por 10 días sin costo alguno, para tener un mejor control interno del manejo de los CFDIs y tener la visibilidad de que información tiene el SAT de tu empresa, automatizando y eficientizando la conciliación de los cálculos de IVA con los visores del SAT.

Lo puedes hacer entrando a la siguiente liga:

https://app.ezaudita.com/registro/plataformai